【核心观点】

1. 2022年10月新能源车订单跟踪

2022年10月周订单跟踪:10月第1周(10.1-10.7)9家车企新增订单9.5-14.5万辆,新增订单较上月同期+70-80%,剔除新势力后,新增订单较上月同期+45-55%,3家车企增速低于整体水平;10月第2周( 10.8-10.14 ) 9 家车企新增订单 4.5-9.0 万辆,新增订单较上月同期减少 20-30% , 2 家车企增速低于整体水平,主要系节后调休无周末,客流量下降以及第一周订单透支影响,各家订单数量整体下滑;10月前两周( 10.1-10.14 ) 9 家车企新增订单 14.0-23.5 万辆,新增订单较上月同期 +10-20% , 4 家车企增速高于整体水平。

订单结构:10月第1周(10.1-10.7)的新增订单中,A00级新增订单0.9-1.3万辆,A0级新增订单1.3-1.6万辆,A级新增订单5.3-5.8万辆,B级新增订单1.6-2.3万辆,C级新增订单1.2-1.7万辆。A00-A级车新增订单共计7.5-8.7万辆; 10 月第 2 周( 10.8-10.14 )的新增订单中, A00 级新增订单 0.4-0.8 万辆, A0 级新增订单 0.8-1.1 万辆, A 级新增订单 3.3-3.8 万辆, B 级新增订单 0.6-1.3 万辆, C 级新增订单 0.5-1.0 万辆。 A00-A 级车新增订单共计 4.5-5.7 万辆。

2022年10月订单预测:9 家车企 10 月新增订单有望达到 33.5-41 万辆,环比 9 月 +10-20% 。

2. 2022年10月新能源车销量前瞻预测

2022年10月周交付跟踪:10月第1周(10.1-10.7)9家车企交付合计4.0-7.0万辆,相比9月同期减少50-60%,仅1家车企增速为正,主要系国庆放假,交付放缓;10月第2周( 10.8-10.14 ) 9 家车企交付合计 5.0-10.0 万辆,相比 9 月同期 +0-10% , 4 家车企交付增速高于整体水平,主要系节后复工调休,交付量加速追回;10月前两周( 10.1-10.14 ) 9 家车企交付 9.0-17.0 万辆,相比 9 月同期减少 20-30% , 3 家车企交付增速低于整体水平。

交付结构:10月第1周(10.1-10.7)的交付车型中,A00级交付0.4-0.8万辆,A0级交付0.3-0.6万辆,A级交付2.1-2.6万辆,B级交付0.5-1.2万辆,C级交付0.4-0.9万辆。A00-A级车交付共计2.8-4.0万辆;10月第2周( 10.8-10.14 )的交付车型中, A00 级交付 0.5-0.9 万辆, A0 级交付 1.0-1.3 万辆, A 级交付 3.5-4.0 万辆, B 级交付 0.8-1.5 万辆, C 级交付 0.9-1.4 万辆。 A00-A 级车交付共计 5.0-6.2 万辆。

2022年10月销量预测:9家车企10月交付有望达到33-41万辆,环比9月+0-10%。

【正文】

1. 2022年10月新能源汽车新增订单跟踪

1.1. 周度订单跟踪:国庆期间订单数高增,节后稍许回落

天风数据团队访问63位汽车从业人员,在10月双周问卷调查中,基于样本数量、代表性的考虑筛选出137份样本进行系统梳理。根据我们进行的调查问卷数据得:

10月第1周受国庆假期的促进作用,新增订单较上月同期+70-80%,剔除新势力后,新增订单较上月同期增加45-55%。

2022年10月第1周(10.1-10.7)周订单跟踪:9家车企新增订单9.5-14.5万辆,新增订单较上月同期+70-80%,剔除新势力后,新增订单较上月同期+45-55%,3家车企新增订单的环比增速低于整体水平。

10月第2周受国庆调休影响,新增订单有所回落,新增订单较上月同期减少20-30%。根据我们进行的调查问卷数据得:

2022年10月第2周(10.8-10.14)周订单跟踪:9家车企新增订单4.5-9.0万辆,新增订单较上月同期减少20-30%,2家车企新增订单的环比增速低于整体水平。

ü造车新势力(调研合计3家):第2周新增订单0-1.5万辆,相比9月同期减少20-30%。

ü自主品牌(调研合计5家):第2周新增订单4.5-7.5万辆,相比9月同期减少20-30%。

ü合资品牌(调研合计1家):第2周新增订单0-0.5万辆,相比9月同期减少0-10%。

我们认为,第2周订新增订单数下滑主要受到10月第二周调休的影响,工作日进店人数相比周末大幅降低,叠加第一周假期订单数额有部分透支,因此第二周新增订单表现相对较弱。

2022年10月前两周(10.1-10.14)周订单跟踪:9家车企新增订单14.0-23.5万辆,新增订单较上月同期+10-20%,4家车企新增订单的环比增速高于整体水平。根据我们进行的调查问卷数据得:

ü造车新势力(调研合计3家):前两周新增订单1.0-4.0万辆,相比9月同期+50-60%。

ü自主品牌(调研合计5家):前两周新增订单13.0-19.0万辆,相比9月同期+0-10%。

ü合资品牌(调研合计1家):前两周新增订单0-1.0万辆,相比9月同期+30-40%。

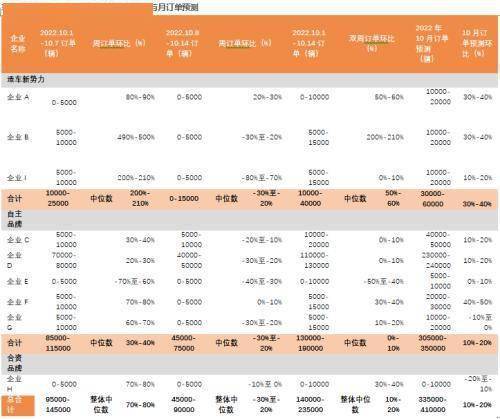

1.2. 10月订单预测:新增订单有望达到33.5-41万辆,环比9月增加10-20%

2022年10月订单预测:9家车企10月新增订单有望达到33.5-41万辆之间,环比9月+10-20%。马上进入十月中旬,新能源车将再次迎来新车上市重要节点,近期上市的新能源汽车超过20款。我们认为,新车型的上市对品牌热度、订单表现都有较强的促进作用,

看好后续订单表现,新增订单数有望创新高。根据我们进行的调查问卷数据得:

造车新势力(调研合计3家):10月订单预计3.0-6.0万辆,环比+30-40%。

自主品牌(调研合计5家):10月订单预计30.5-35.0万辆,环比+10-20%。

合资品牌(调研合计1家):10月订单预计0-1.0万辆,环比减少10-20%。

1.3. A00-A级车为新增订单贡献较大,C级新车发布引领需求向上

从车型结构看,9家车企的新增订单中,A级车订单占比近半数。根据我们进行的调查问卷数据得:

10月第1周(10.1-10.7)的新增订单中:A00级新增订单0.9-1.3万辆,A0级新增订单1.3-1.6万辆,A级新增订单5.3-5.8万辆,B级新增订单1.6-2.3万辆,C级新增订单1.2-1.7万辆。A00-A级车新增订单共计7.5-8.7万辆。

10月第2周(10.8-10.14)的新增订单中:A00级新增订单0.4-0.8万辆,A0级新增订单0.8-1.1万辆,A级新增订单3.3-3.8万辆,B级新增订单0.6-1.3万辆,C级新增订单0.5-1.0万辆。A00-A级车新增订单共计4.5-5.7万辆。

10月前两周(10.1-10.14)的新增订单中:A00级新增订单1.5-1.9万辆,A0级新增订单2.4-2.7万辆,A级新增订单8.7-9.0万辆,B级新增订单2.4-2.7万辆,C级新增订单2.0-2.3万辆。A00-A级车新增订单共计12.6-13.6万辆。

我们认为,A00-A级的紧凑型新能源汽车仍受到消费者青睐,是贡献月新增订单的主力车型。近期多款C级新车上市,有望引领需求向上,新增订单结构持续改善。

2. 2022年10月新能源车销量前瞻预测

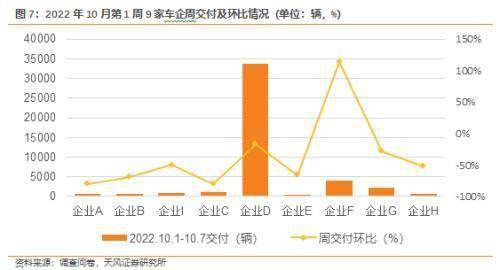

2.1. 周度交付量跟踪:国庆假期期间交付量下滑,节后随复工快速回升

国庆假期交付量有所下滑,根据我们进行的调查问卷数据得:

2022年10月第1周(10.1-10.7)交付量跟踪:9家车企交付合计4.0-7.0万辆,相比9月同期减少50-60%,仅1家车企交付环比增速为正。我们认为,10月第1周普遍受到国庆放假影响,交付节奏放缓。

造车新势力(调研合计3家):第1周交付0-1.5万辆,相比9月同期减少60-70%。

自主品牌(调研合计5家):第1周交付4.0-5.0万辆,相比9月同期减少20-30%。

合资品牌(调研合计1家):第1周交付0-0.5万辆,相比9月同期减少50-60%。

2022年10月第2周(10.8-10.14)交付量跟踪:9家车企交付合计5.0-10.0万辆,相比9月同期+0-10%,4家车企交付增速高于行业水平。我们认为,随着10月第2周各主机厂节后复工,叠加调休增加2个工作日,交付量在节后加速追回。

造车新势力(调研合计3家):第2周交付0-1.5万辆,相比9月同期+30-40%。

自主品牌(调研合计5家):第2周交付5.0-8.0万辆,相比9月同期减少0-10%。

合资品牌(调研合计1家):第2周交付0-0.5万辆,相比9月同期减少10-20%。

2022年10月前两周(10.1-10.14)周交付跟踪:9家车企交付9.0-17.0万辆,相比9月同期减少20-30%,3家车企交付环比增速低于整体水平。

造车新势力(调研合计3家):前两周交付0-3.0万辆,相比9月同期减少20-30%。

自主品牌(调研合计5家):前两周交付9.0-13.0万辆,相比9月同期+0-10%。

合资品牌(调研合计1家):前两周交付0-1.0万辆,相比9月同期减少20-30%。

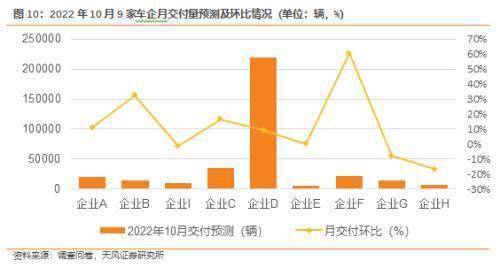

2.2. 10月交付预测:交付量有望达到33-41万辆,环比9月增长0-10%

2022年10月交付预测:9家车企10月交付量有望达到33-41万辆,环比9月增长0-10%。进入十月中旬,各家都在为完成全年交付目标加速冲刺,消化在手订单,后续交付量有望持续攀升,再创新高。根据我们进行的调查问卷数据得:

造车新势力(调研合计3家):10月预计交付合计4.0-7.0万辆,环比+10-20%。

自主品牌(调研合计5家):10月预计交付合计28.5-33.0万辆,环比+0-10%。

合资品牌(调研合计1家):10月预计交付合计0.5-1.0万辆,环比减少10-20%。

2.3. 周交付中A00-A级车型领跑,C级新车型交付后或将迎来高增长

从车型结构来看,在9家车企中A00-A级车型交付受订单结构影响,交付量占比较大。根据我们进行的调查问卷数据得:

10月第1周(10.1-10.7)的交付车型中:A00级交付0.4-0.8万辆,A0级交付0.3-0.6万辆,A级交付2.1-2.6万辆,B级交付0.5-1.2万辆,C级交付0.4-0.9万辆。A00-A级车交付共计2.8-4.0万辆。

10月第2周(10.8-10.14)的交付车型中:A00级交付0.5-0.9万辆,A0级交付1.0-1.3万辆,A级交付3.5-4.0万辆,B级交付0.8-1.5万辆,C级交付0.9-1.4万辆。A00-A级车交付共计5.0-6.2万辆。

10月前两周(10.1-10.14)的交付车型中:A00级交付1.1-1.5万辆,A0级交付1.5-1.8万辆,A级交付5.8-6.3万辆,B级交付1.5-2.2万辆,C级交付1.3-1.7万辆。A00-A级车交付共计8.4-9.6万辆。

当前,各家车企主要交付A00-A级的紧凑车型,B级和C级车交付占比较小,主要系订单结构影响,A00-A级车占比较大。近期多款C级新车上市,我们认为,C级新车的上市有望引领需求向上,订单结构改善,待陆续交付后,C级车交付占比将持续提升。

3. 数据回顾及投资建议

3.1. 10月前2周订单、交付跟踪及前瞻

在对9家车企相关渠道专家进行的调查问卷及研判后,总结如下:

周订单跟踪:10月第1周(10.1-10.7)9家车企新增订单9.5-14.5万辆,新增订单较上月同期+70-80%,剔除新势力后,新增订单较9月同期+45-55%;10月第2周(10.8-10.14)9家车企新增订单4.5-9.0万辆,新增订单较9月同期减少20-30%,2家车企新增订单的环比增速低于整体水平,我们认为,主要系节后调休无周末,客流量下降,以及第一周订单透支影响,导致订单数量整体下滑。

月订单预测:9家车企10月新增订单有望达到33.5-41万辆,环比9月+10-20%。

周交付跟踪:10月第1周(10.1-10.7)9家车企交付合计4.0-7.0万辆,相比9月同期减少50-60%,仅1家车企增速为正,主要系国庆放假影响;10月第2周(10.8-10.14)9家车企交付合计5.0-10.0万辆,相比9月同期+0-10%,4家车企交付增速高于行业水平,我们认为,主要系节后复工调休,交付量加速追回。

月销量预测:9家车企10月交付总量有望达到33-41万辆,环比9月增长0-10%。

本周看点:10月第1周(10.1-10.7),正值国庆假期,进店客流量增加,车企订单数较上月同期高增,交付量则受到假期影响有明显回落;10月第2周(10.8-10.14),由于调休及第1周假期的部分透支,第2周新增订单数有明显回落,但交付量随着复工及调休加速追回。在订单及交付结构方面,A级车订单占比近半数,紧凑型车型仍为市场主力车型,待后续中大型新车录取开启交付,订单及交付结构有望持续改善。

3.2. 投资建议

马上进入十月中旬,新能源或将再次迎来新车型上市重要节点,近期有超过20款新车型上市,四季度各车企为完成年度交付目标陆续进入交付冲刺阶段,加速消化在手订单,新增订单以及交付量有望再创新高。我们看好10月中下旬以及四季度国内新能源车市场的订单及交付表现。

推荐国内自主品牌【比亚迪】、【广汽集团】、【长安汽车】、【吉利汽车】、【长城汽车】,造车新势力【理想汽车】;建议关注【小鹏汽车】、【蔚来汽车】。

来源:金融界

- 上一篇 > 阿里通信法定代表人变更 蒋雁翔卸任阿里通信职务

- 下一篇 > HYCM兴业投资原油日评:通胀担忧仍存,国际油价冲高回落